https://www.service-public.fr/particuliers/actualites/A12883?xtor=EPR-100.html

Crédits d'impôt et particuliers employeurs : quels ajustements pour le prélèvement à la source ?

Publié le 12 septembre 2018 - Direction de l'information légale et administrative (Premier ministre)

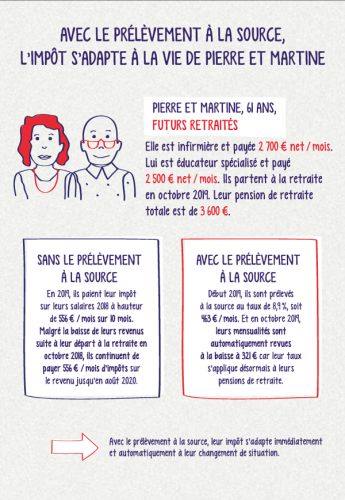

Suite à l'annonce du Premier ministre le 4 septembre dernier confirmant la mise en place du prélèvement à la source, des précisions ont été apportées par Bercy sur la question des réductions et des crédits d'impôt mais aussi sur celle des employés à domicile.

Réductions et crédits d'impôt

En matière de réduction et de crédits d'impôt (aide à domicile, garde d'enfant, dons aux associations...), une avance de 60 % sera versée le 15 janvier 2019 sur votre compte bancaire, le solde devant ensuite être versé durant l'été 2019, soit après la déclaration de revenus effectuée au printemps 2019 où vous aurez déclaré le montant des dépenses engagées en 2018 ouvrant droit au crédit d'impôt.

Le ministère précise que ce dispositif sera aussi étendu aux réductions d'impôt liées à l'investissement locatif (Pinel, Duflot, Scellier, investissement social et logement dans les DOM, Censi-Bouvard) et aux réductions et crédits d'impôt en faveur des dons aux œuvres, des personnes en difficulté et des cotisations syndicales.

Particuliers employeurs

En 2019, pour les particuliers employeurs, aucun montant de prélèvement à la source ne sera retenu sur la rémunération versée à leur salarié.

Par conséquent, durant cette année-là, les employés à domicile ne seront pas soumis au prélèvement à la source. Par contre, ils devront régler un acompte de septembre à décembre 2019, le montant de cet acompte étant calculé sur la base des revenus 2018 qui seront déclarés au printemps 2019. L'impôt sera ensuite régularisé pour les employés à domicile en 2020 une fois la totalité des revenus 2019 connue, cette régularisation devant s'accompagner de mesures spécifiques d'étalement.

Et aussi

- Confirmation de la mise en place du prélèvement à la source au 1er janvier 2019

- Prélèvement à la source : un site internet pour vous aider

Pour en savoir plus

Ministère chargé des finances